编辑 | 郑瑶

]article_adlist-->01

医药商业企业,二级市场“小透明”?

在2025年的最后一个月,医药商业公司在二级市场备受瞩目——合富中国成为两岸统一概念股,股价节节攀升,股价涨幅脱离基本面,让其他医药商业公司艳羡不已。

类似的还有鹭燕医药、人民同泰、华人健康等公司成为“流感概念股”,塞力医疗(维权)成为“AI医疗+创新药”概念,股价都在2025年大幅拉升。

然而,除了部分突发事件引起的股价异动,医药商业公司在二级市场大部分时间都处于不被关注的尴尬境地。

相较于创新药、医疗器械公司,医药商业公司的行业共性是低毛利率、低净利率、高资产负债率、长账期,业绩增长平缓,没有太大的想象空间。

这些行业特性使得医药商业板块,没有一家上市公司的市值能超过千亿,市值最高的上海医药,还是依靠其医药工业板块打开了估值提升空间。大部分医药商业公司,市值都在300亿以下,有些甚至长期在100亿以下徘徊,沦为二级市场“小透明”。

客观而言,医药商业公司处于整个医药产业链的下游,涉及的业务类型有流通、配送、入院、分销、零售、SPD、互联网销售等业务。

大集团形式的医药商业公司,背后的股东属性也不一样,这决定了医药商业公司擅长的领域和区域不一样。

央企控股的医药商业公司,业务体量大,往往渗透到全国各个一二线主要城市,如国药股份/国药一致(国药系)、中国医药/重药控股(通用系)、嘉事堂(光大系)。

02

国资控股医药商业公司

上海医药2000亿的营收体量放眼整个A股医药上市公司是独一档的存在,其90%的营收来源于商业端贡献——分销、零售等,不过,虽然工业端只占据10%的业务体量,但是却贡献了净利润的大头。

A股上市国资背景的医药商业公司业务表现概览

资料来源:上市公司年报

资料来源:上市公司年报从业务体量来看,国资控股的医药商业公司,剔除聚焦在浙江地区的浙江震元,其余医药商业公司,营收体量都超过百亿,可见大股东对上市公司的业务助力非同小可。

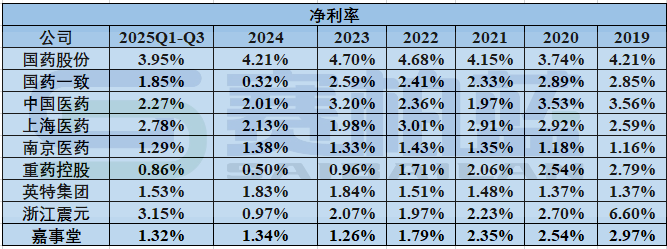

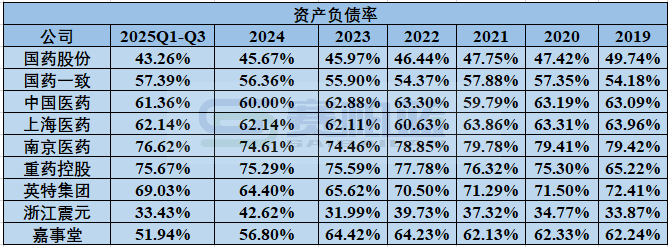

A股国资背景的医药商业公司财务指标概览

资料来源:上市公司年报

资料来源:上市公司年报从净利率和资产负债率来看,各个公司差异较大,由于医药商业公司有“账期差”“压货”等需求,大部分医药商业公司资产负债率均在50%以上,需要灵活的资金调动来维持庞大的业务规模。

03

民营医药商业公司

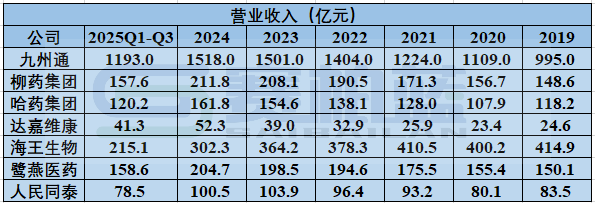

九州通是民资背景的医药商业公司中唯一一家营收突破千亿的上市公司,业务体量断崖式领先第二名和第三名。

A股民资背景的医药商业公司业务表现概览

资料来源:上市公司年报

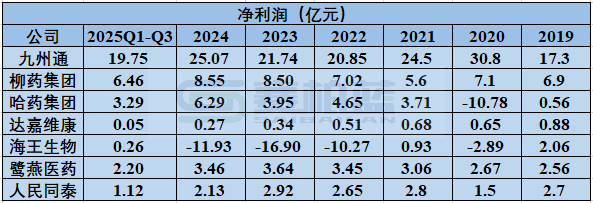

资料来源:上市公司年报由于部分业务存在高度相似性,民资背景的医药商业公司在净利率和资产负债率表现上和国资背景的大体相似。唯一不同的是,国资背景的医药商业公司在经营策略和内部风控上更偏稳健风格,几乎不会出现年度经营亏损和资产负债率超过80%的情况。

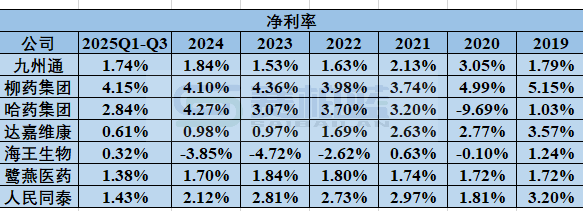

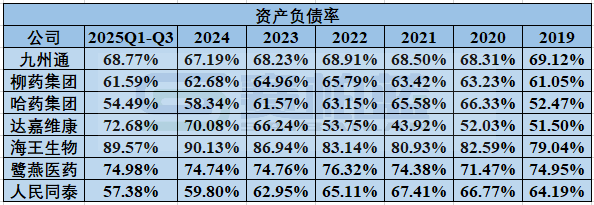

A股民资背景的医药商业公司财务指标概览

资料来源:上市公司年报

资料来源:上市公司年报04

上市连锁药店

药店的经营思路和业务评判逻辑和医药流通/医药分销公司完全不一样。

药店公司更讲究地区的区域集中经营打法,和医药流通/医药分销公司做全国性业务扩张不一样,药店近两年开启闭店潮,大扩张跑马圈地时代已经结束,药店公司在未来更追求精细化运营。

益丰药房和老百姓扎根于湖南,一心堂和健之佳起源于云南,大参林(维权)深耕珠三角……这些药店,在本省有很强的业务集聚效应,其他地区的药店公司,很难抢走其业务。

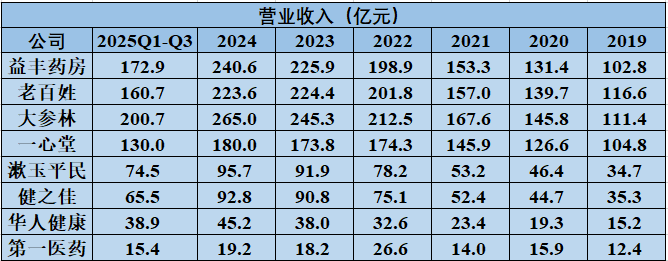

药店公司业务表现概览

资料来源:上市公司年报

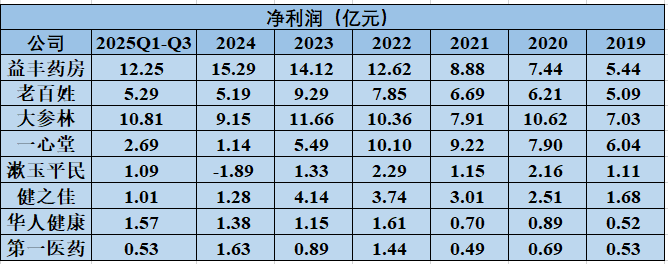

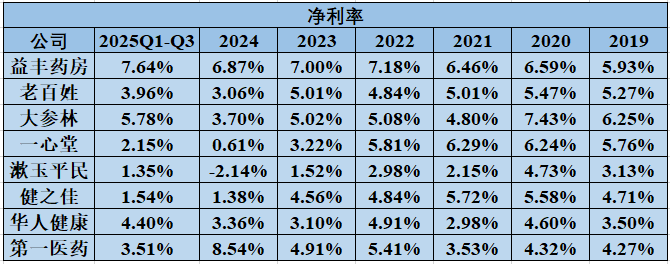

资料来源:上市公司年报药店的净利率整体表现要高于医药流通/医药分销公司,这与双方面临的终端消费群体不同有关。

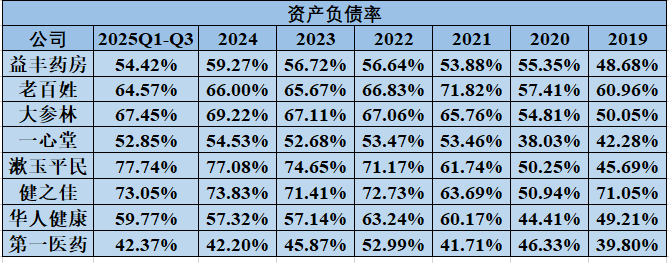

许多公立医院实现药品价格零差率,集采和医保谈判使药品价格完全公开透明化,入院的药品定价严格,没有太大的变动空间。药店的入店价和终端售价有灵活的价格调整空间,相对来说为药店争取到了较高的净利率空间水平。不过和医药流通/医药分销公司一样,大部分药店公司的资产负债率也超过50%,很考验上市公司的资金调度灵活性。

药店公司财务指标概览

资料来源:上市公司年报

资料来源:上市公司年报05

专注医疗器械的医药商业公司

2025年9月,建发致新登陆A股市场,其作为器械领域的医药商业公司龙头,上市伊始便受到资金追捧,上市当天股价暴涨418%,吸引了一众投资人目光。由于医疗器械的整体市场规模低于药品,相关的医疗器械商业公司也是同样的业绩表现。只有建发致新一家公司营收突破百亿大关,不少公司甚至出现亏损的情况。

专注医疗器械的医药商业公司业务表现概览

资料来源:上市公司年报

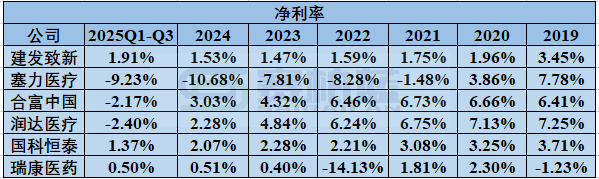

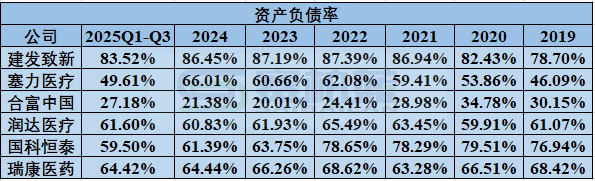

资料来源:上市公司年报作为营收表现最好的建发致新,却有着全行业最高的资产负债率。器械、IVD、SPD业务相较于药品业务,“辛苦钱”程度更甚,寻找好的器械产品,通过股权投资、并购整合的方式调整业务,或许是新出路。

专注医疗器械的医药商业公司财务表现概览

资料来源:上市公司年报

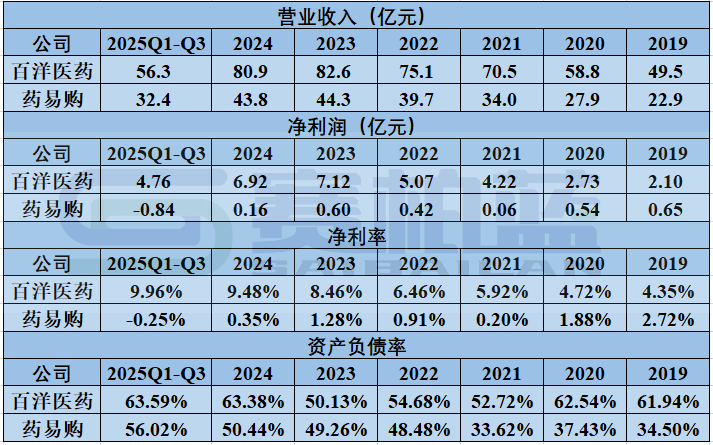

资料来源:上市公司年报此外,发家于山东的百洋医药和四川的药易购,是医药商业公司中最特殊的存在。这两家公司不能简单定义为医药流通/医药配送/药店公司,更是一种打造全新产业生态链的特色医药商业公司。

财务表现

资料来源:上市公司年报

资料来源:上市公司年报06

医药商业公司下一站

一方面,医药商业公司在传统业务上可以积极突破,谋求转型。

未来的医疗场景,一定是“医疗消费化”“诊疗居家化”“服务便民化”。医药商业公司要围绕消费医疗和康复医疗、慢病管理等方向多做文章,类似CGM、胎心检测仪、POCT试剂盒、家用美容仪等消费医疗产品,在未来的健康消费需求提升下,具有广阔的市场前景。

除了器械产品,特医食品、特膳食品、保健食品等也是主战场。尤其是特医产品,目前受限于医保收费编码问题,暂时只能走自费路线。加强市场教育和渠道推广,重视特医产品未来的商业化前景,是医药商业公司的核心破局点。

药店要围绕零售药店+互联网医院+线上私域的模式打造矩阵化打法,物理位置上,要把药店开到小区里,心理位置上,要把药店开到患者的心里。通过直播、公众号、社群等方式,吸引核心用户和会员,尤其是消费医疗和康复医疗、慢病管理等领域,患者有长期用药的习惯,需要增强客户粘度。

另一方面,医药商业公司要充分利用资本抓手,联合其他GP、LP、地方国资设立股权投资基金和并购基金。作为产业投资人,医药商业公司善于搭建科研成果转化平台,为不同生命周期的创新企业提供研发支持、临床支持、公司治理支持等要素配置,全方位护航创新研发与成果转化。

作为并购买方,医药商业公司也可以通过并购基金去切入优质的医药工业板块,和自身的医药商业板块形成产业联动,同时做高毛利率和净利率,在保障经营合规性的前提下,提升二级市场估值水平。

2026年,医药商业公司,路在前方。

END内容沟通:Xinmeitizhongxin-

商务合作:13810647732

]article_adlist-->

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

通弘网配资提示:文章来自网络,不代表本站观点。